Nhiều gian nan trong huy động vốn từ thị trường cổ phiếu, trái phiếu doanh nghiệp khiến tỷ trọng hai kênh dẫn vốn này dần thu hẹp, đẩy dòng vốn trung và dài hạn của nền kinh tế lệ thuộc hơn vào hệ thống ngân hàng. Không chỉ lo ách tắc những kênh dẫn vốn chủ lực, hiện mối quan ngại sức hấp thụ vốn vô cùng yếu ớt nửa đầu năm khiến cơ quan quản lý, giới chuyên gia trăn trở…

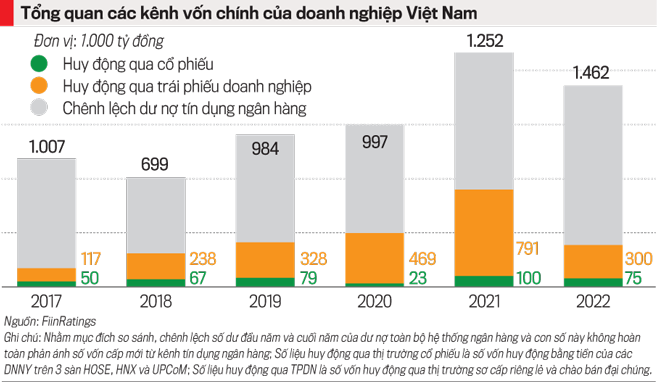

Từ số liệu của FiinRatings soi kỹ cấu trúc các kênh huy động vốn chủ lực trong thị trường tài chính có thể thấy thị phần cung ứng vốn từ hệ thống ngân hàng tăng rõ rệt cuối năm 2022 lên mức 80% (từ tỷ trọng 58,5% năm 2021), khi tín dụng tăng trưởng cao 14,5% nhờ sự phục hồi của nền kinh tế nâng tổng quy mô dư nợ các ngân hàng cho vay thêm trong năm vừa qua đạt hơn 1,46 triệu tỷ đồng.

Trong khi đó, huy động qua hai kênh dẫn vốn trung và dài hạn tụt dốc 58% về giá trị, kéo lùi thị phần huy động vốn qua thị trường cổ phiếu và trái phiếu doanh nghiệp từ 41,5% về mức 20% đến cuối năm 2022.

ÁCH TẮC KÊNH DẪN VỐN

Chia sẻ tại Đối thoại tháng 7: “Kinh tế vĩ mô và thị trường chứng khoán” do Câu lạc bộ Nhà báo Chứng khoán tổ chức tuần qua, ông Phạm Chí Quang, Vụ trưởng Vụ Chính sách tiền tệ (Ngân hàng Nhà nước), cho biết sức ép với hệ thống tín dụng quá lớn khi tỷ lệ tín dụng/GDP ở mức 126% GDP sau khi được tính toán lại, theo quy mô GDP cũ thậm chí còn cao hơn nhiều.

“Với tỷ lệ này, Việt Nam là một trong những nước có tỷ lệ đòn bẩy cao nhất trong khối những quốc gia có thu nhập trung bình thấp theo thống kê của Ngân hàng Thế giới (WB).

Đây là một trong những nội dung các tổ chức quốc tế, các công ty xếp hạng tín nhiệm quốc gia luôn cảnh báo để đảm bảo sự an toàn hệ thống ngân hàng nói riêng và hệ thống tài chính nói chung”.

Rõ ràng, vốn tín dụng chỉ là một trong các nguồn vốn của doanh nghiệp. Bên cạnh đó, doanh nghiệp có thể tiếp cận đa dạng hóa kênh huy động vốn khác, từ huy động vốn qua thị trường cổ phiếu, trái phiếu doanh nghiệp hay ngân sách nhà nước, vốn đầu tư nước ngoài…

Thế nhưng, sau một giai đoạn phát triển thăng hoa, dư nợ lên đến 18% GDP, thị trường trái phiếu doanh nghiệp chứng kiến sự phát lộ hàng loạt sai phạm lớn và nhiều doanh nghiệp phát hành bị cơ quan chức năng xử lý khiến niềm tin của nhà đầu tư sụt giảm mạnh.

Thị trường gần như đóng băng, nhiều tháng không có đợt phát hành mới, trong khi áp lực rút vốn trước hạn của nhà đầu tư rất lớn, ảnh hưởng lớn đến kế hoạch kinh doanh và dòng tiền của doanh nghiệp. Nối tiếp sự trầm lắng từ năm 2022, lũy kế 6 tháng đầu năm 2023, tổng giá trị phát hành trái phiếu doanh nghiệp chỉ đạt gần 43.000 tỷ đồng, giảm trên 70% so với cùng kỳ năm 2022.

Bên cạnh đó, từ quý 2/2022, thị trường chứng khoán Việt Nam bước vào giai đoạn suy giảm cả điểm số và thanh khoản cũng khiến việc huy động vốn qua thị trường trở nên khó khăn hơn.

Cùng chung góc nhìn, theo ông Nguyễn Quốc Hùng, Phó Chủ tịch Hiệp hội Ngân hàng Việt Nam (VNBA), thời gian qua, thị trường vốn trầm lắng khi thị trường trái phiếu bước vào thời kỳ tái cấu trúc, thị trường bất động sản trầm lắng, thị trường chứng khoán sau thời gian lao dốc đã vượt ngưỡng 1.200 điểm nhưng chưa ổn định. Vì thế, hiện nay nhu cầu vốn vẫn đổ dồn vào thị trường tiền tệ.

“Cứ hễ sản xuất kinh doanh thiếu vốn là nghĩ tới ngân hàng mà mọi người không nghĩ rằng ngân hàng chỉ là vốn bổ sung, khiến áp lực cho ngành ngân hàng rất lớn”, ông Hùng bộc bạch.

Hiểu rõ những khó khăn thị trường trái phiếu doanh nghiệp đang đối mặt, Vụ trưởng Vụ Chính sách tiền tệ cho rằng: “Thị trường có những khúc quanh, khó khăn, việc sửa đổi khung chính sách là cần thiết để đảm bảo thị trường tiếp tục phát triển bền vững hơn, tạo nguồn lực cho nền kinh tế và thúc đẩy tăng trưởng”.

Bởi không thể để nền kinh tế phát triển dựa vào tín dụng, đây sẽ không phải là con đường phát triển bền vững, tạo nên tăng trưởng bền vững hay tăng trưởng bao trùm mà cần những nguồn lực khác, trong đó có những nguồn lực đặc biệt quan trọng từ thị trường chứng khoán, trái phiếu doanh nghiệp… Do đó, chính sách cần phối hợp nhuần nhuyễn, tạo cơ chế để khơi thông tất cả nguồn vốn này.

QUAN NGẠI VÌ HẤP THỤ YẾU ỚT

Không chỉ lo vì ách tắc những kênh dẫn vốn chủ lực, hiện mối quan ngại về sức hấp thụ vốn của nền kinh tế nửa đầu năm vô cùng yếu ớt mới là điều đáng bàn. Theo đánh giá của giới phân tích, Ngân hàng Nhà nước Việt Nam là một trong những ngân hàng trung ương đầu tiên ngược chiều chu kỳ chính sách tiền tệ thắt chặt đang diễn ra trên hầu khắp các nền kinh tế lớn trên thế giới do những chỉ dấu cho thấy nền kinh tế Việt Nam đang gặp khó.

Đến nay, giai đoạn thắt chặt tiền tệ toàn cầu đang chậm lại nhưng vẫn còn nhiều bấp bênh, khó đoán định, đặc biệt với chính sách tiền tệ từ những nền kinh tế lớn. Cục Dự trữ Liên bang Mỹ (Fed) vừa thông báo tăng lãi suất thêm 25 điểm cơ bản tại cuộc họp vào ngày cuối tháng 7, nâng lãi suất điều hành lên ngưỡng 5,25-5,5%, cao nhất 22 năm qua.

Trong điều hành chính sách, các ngân hàng trung ương trên thế giới, trong đó có Fed bám sát một loạt dữ liệu quan trọng, mặc dù chỉ số giá tiêu dùng cá nhân (PCE), một thước đo lạm phát mà Fed ưa chuộng, có dấu hiệu suy giảm nhưng PCE lõi lại tương đương tháng trước đó và vẫn ở mức cao. Cùng với đó, thị trường việc làm hiện vẫn trụ vững, điều đó thể hiện tăng trưởng kinh tế còn rất nóng, tổng cầu tốt và lạm phát cầu kéo vẫn còn gây áp lực, khiến lạm pháp lõi của Mỹ chưa thể giảm ngay được.

Nhìn sang châu Âu, lạm phát vẫn rất cao khi lạm phát tại Anh vẫn khoảng 6-7%. Do đó, Ngân hàng trung ương châu Âu (ECB) và Anh dự kiến vẫn tiếp tục tăng lãi suất và có vẻ như chu kỳ tăng lãi suất chưa thể chấm dứt nhanh.

Trong bối cảnh đó, từ đầu năm tới nay, Ngân hàng Nhà nước Việt Nam 4 lần liên tiếp giảm các mức lãi suất gồm: lãi suất điều hành, trần lãi suất tiền gửi bằng VND kỳ hạn dưới 6 tháng và trần lãi suất cho vay ngắn hạn bằng VND đối với một số ngành, lĩnh vực. Vụ trưởng Vụ Chính sách tiền tệ Phạm Chí Quang cho hay đây là quyết định có tính chất táo bạo, ngược chiều chính sách toàn cầu.

Thế nhưng, “đây thực sự là quyết định rất cân não bởi lạm phát của Việt Nam đang có xu hướng giảm nhưng lạm phát cơ bản 6 tháng vẫn đang rất cao (4,74%) so với cùng kỳ năm 2022, cao hơn mức CPI bình quân chung. Tốc độ giảm của lạm phát cơ bản rất chậm, kỳ vọng lạm phát vẫn rất lớn. Trong bối cảnh đó, CPI bình quân năm nay có thể kiểm soát được nhưng độ trễ của chính sách vẫn khó lường, do đó, những lo lắng về lạm phát có thể còn kéo dài sang năm 2024 khiến nhà điều hành phải cân nhắc dài hạn hơn”, ông Quang bày tỏ.

Ngân hàng Nhà nước đưa ra định hướng rất mạnh mẽ cho tất cả các ngân hàng thương mại về việc giảm lãi suất đầu vào và giảm lãi suất đầu ra, để hỗ trợ doanh nghiệp cũng như người dân tiếp cận tín dụng dễ dàng hơn.

Nửa đầu năm, dư nợ tín dụng nền kinh tế đạt trên 12,4 triệu tỷ đồng, chỉ tăng 4,73% so với cuối năm 2022 và giảm sâu so với cùng kỳ, khó dùng hết được hạn mức Ngân hàng Nhà nước đặt ra. “Vấn đề đặt ra hiện nay đó là mức độ thẩm thấu của vốn vào nền kinh tế như thế nào, đặc biệt vốn tín dụng”, lãnh đạo Vụ Chính sách tiền tệ nêu quan điểm.

NÂNG CHUẨN NGƯỜI ĐI VAY ĐỂ CUNG GẶP CẦU

Theo quan sát của lãnh đạo Hiệp hội Ngân hàng Việt Nam, chưa bao giờ tốc độ tăng trưởng vốn tín dụng tăng thấp như vậy, đồng nghĩa tiền đồng hấp thụ vào nền kinh tế rất thấp. “Các doanh nghiệp không vay thêm vốn dù ngân hàng có giảm lãi suất, thay vào đó, thu hồi hàng bán đem đi trả nợ và phần còn lại đem gửi các ngân hàng”, ông Hùng thông tin…

https://vneconomy.vn/chua-thong-duoc-kenh-dan-von-lai-them-moi-lo-hap-thu-von.htm