Trong tuần cuối tháng 4, lãi suất VND liên ngân hàng tăng mạnh ở tất cả các kỳ hạn chủ chốt; lãi suất qua đêm ở mức 4,78%; 1 tuần 4,82%. Tỷ giá liên ngân hàng cũng giảm 116 đồng trong tuần cuối tháng 4. Tuy nhiên, tỷ giá “chợ đen” vẫn nóng…

Ngày 2/5, tỷ giá USD trên thị trường tự do tăng 125 đồng ở chiều mua và 130 đồng ở chiều bán, giao dịch ở mức 25.665 – 25.770 VND. Tuần trước đó (22-26/4), tỷ giá thị trường tự do giảm qua các phiên..

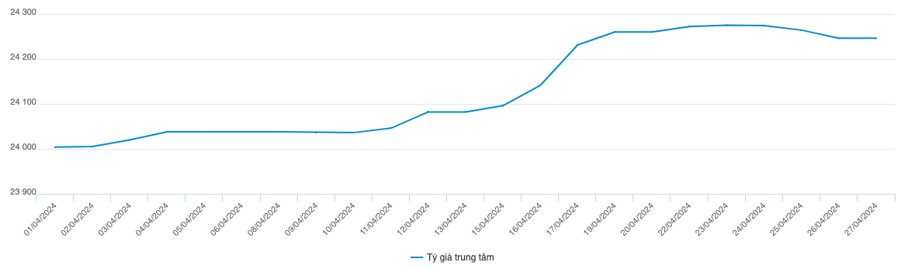

Sáng 2/5, Ngân hàng Nhà nước công bố tỷ giá trung tâm giảm 4 đồng so với 26/4, tương ứng 1 USD bằng 24.242 VND. Ngân hàng Nhà nước tiếp tục niêm yết tỷ giá mua giao ngay ở mức 23.400 VND/USD. Tỷ giá bán giao ngay được niêm yết ở mức 25.450 VND/USD, đi ngang so với tuần trước nghỉ lễ.

Tỷ giá USD ngân hàng thương mại hầu như đi ngang ở chiều mua vào và giảm 4-5 đồng ở chiều bán ra.

Ở Vietcombank ngày 2/5 giảm nhẹ 4 đồng ở cả 2 chiều, giao dịch mua – bán tại 25.084 – 25.454 VND/USD.

Đáng chú ý, Vietinbank tăng 80 đồng ở chiều mua vào so với phiên 26/4 và giảm nhẹ 4 đồng chiều bán ra, giao dịch tại 25.140 – 25.454 VND/USD.

Lúc 10h30 ngày 2/5, giá USD thị trường tự do tăng mạnh 125 đồng chiều mua vào và 135 đồng chiều bán ra so với chốt phiên 26/4, giao dịch tại 25.665-25.770 VND/USD.

Tuần trước đó (22/4 – 26/4), tỷ giá trung tâm tiếp tục được Ngân hàng Nhà nước điều chỉnh tăng 2 phiên đầu tuần rồi giảm trở lại. Chốt ngày 26/4, tỷ giá trung tâm được niêm yết ở mức 24.246 VND/USD, giảm 18 đồng so với phiên 19/4.

Tỷ giá liên ngân hàng giảm trở lại trong tuần từ 22/4 – 26/4. Kết thúc phiên 26/4, tỷ giá liên ngân hàng đóng cửa tại 25.334 VND/USD, giảm 116 đồng so với phiên 19/4.

Tỷ giá trên thị trường tự do cũng giảm qua các phiên trong tuần từ 22/4 – 26/4. Chốt phiên 26/4, tỷ giá tự do giảm 150 đồng ở chiều mua vào và 130 đồng ở chiều bán ra so với phiên 19/4, giao dịch tại 25.530 VND/USD và 25.630 VND/USD.

Theo Hội Nghiên cứu thị trường liên ngân hàng Việt Nam (VIRA), trong tuần từ 22/4 – 26/4, lãi suất VND liên ngân hàng biến động theo xu hướng tăng ở tất cả các kỳ hạn. Chốt ngày 26/4, lãi suất VND liên ngân hàng giao dịch quanh mức: qua đêm 4,78% (+0,82 đpt); 1 tuần 4,82% (+0,68 đpt); 2 tuần 4,92% (+0,56 đpt); 1 tháng 4,95% (+0,37 đpt).

Lãi suất USD liên ngân hàng duy trì biến động tăng – giảm nhẹ qua các phiên ở tất cả các kỳ hạn. Phiên 26/4, lãi suất USD liên ngân hàng đóng cửa ở mức: qua đêm 5,24% (-0,01 đpt); 1 tuần 5,31% (-0,02 đpt); 2 tuần 5,38% (-0,02 đpt) và 1 tháng 5,40% (-0,01 đpt).

Trên thị trường mở tuần từ 22/4 – 26/4, ở kênh cầm cố, Ngân hàng Nhà nước chào thầu ở kỳ hạn 14 ngày với khối lượng là 122.000 tỷ VND, lãi suất phiên đầu tuần ở mức 4%, các phiên sau tăng lên mức 4,25%. Có 117.805,1 tỷ đồng trúng thầu và 32.865,1 tỷ đồng đáo hạn trong tuần qua.

Ngân hàng Nhà nước chào thầu tín phiếu Ngân hàng Nhà nước kỳ hạn 28 ngày, đấu thầu lãi suất ở tất cả các phiên. Hết tuần, có tổng cộng 11.400 tỷ đồng trúng thầu, lãi suất tăng từ 3,73%/năm lên 3,75% xong chốt tuần ở mức 3,5%; có 26.500 tỷ đồng đáo hạn trong tuần qua.

Như vậy, Ngân hàng Nhà nước bơm ròng 100.040 tỷ VND ra thị trường trong tuần cuối tháng 4 bằng kênh thị trường mở, khối lượng tín phiếu Ngân hàng Nhà nước lưu hành giảm xuống mức 51.350 tỷ đồng, khối lượng lưu hành trên kênh cầm cố ở mức 117.805,1 tỷ đồng.

Rạng sáng 2/5 (giờ Việt Nam), chỉ số USD Index giảm 0,64% trở lại mức 105,6 điểm sau “thông điệp ôn hoà” của Fed trong cuộc họp chính sách tháng 5 và động thái can thiệp hỗ trợ đồng JPY từ Ngân hàng trung ương Nhật Bản (bán ra 35,06 tỷ USD tương đương gần 5,5 nghìn tỷ JPY).

Fed thông báo tiếp tục giữ lãi suất cơ bản ở mức cao nhất 2 thập kỷ là 5,25 – 5,5% do áp lực lạm phát đang gia tăng trở lại trong nền kinh tế. Tin tốt là FED đánh giá thấp khả năng phải thực hiện một đợt tăng lãi suất trong nửa cuối năm nay và cho biết mức lãi suất hiện tại là hoàn toàn có thể kiểm soát được lạm phát nhưng sẽ cần thêm nhiều thời gian hơn.

https://vneconomy.vn/lai-suat-vnd-lien-ngan-hang-tang-manh-gia-usd-tu-do-van-nong.htm